HvJ EU Cabot Plastics zaak: Toll manufacturer geen vaste inrichting voor de btw

Op 29 juni 2023 heeft het Hof van Justitie van de Europese Unie uitspraak gedaan in de zaak Cabot Plastics Belgium. Deze zaak gaat over het begrip ‘vaste inrichting’ in de btw. Kort gezegd oordeelt het Hof dat de personele en technische middelen van een Belgische toll manufacturer geen vaste inrichting vormen van een buiten de EU gevestigde opdrachtgever (de principaal). Dit ondanks zowel de gelieerdheid als de exclusieve contractuele verbintenis tussen de principaal en de toll manufacturer.

In dit artikel gaan wij in op het arrest van de Europese rechter en bespreken wij de mogelijke gevolgen voor uw onderneming.

Achtergrond vaste inrichting (btw)

De vaste inrichting (kortheidshalve ‘VI’ genoemd) fungeert als aanknopingspunt voor de heffing van btw. Het bestaan ervan is onder meer bepalend voor de verschuldigdheid van btw en voor de plaats waar prestaties aan btw-heffing worden onderworpen. Een VI in de btw bestaat ‘automatisch’ als aan de voorwaarden is voldaan. Er is dus geen keuzemogelijkheid, en geen verzoek of aanmelding nodig. Wanneer er sprake is van een VI in de btw, dan kan dit gevolgen hebben voor onder andere de verschuldigdheid van btw, de administratieve verplichtingen en btw-registraties. Om aan uw btw-verplichtingen te kunnen voldoen is het daarom voor u cruciaal om te weten of er sprake is van een VI.

Sinds 2011 is het begrip vaste inrichting gedefinieerd in de Btw-verordening van de Europese Unie (EU). Het moet gaan om een inrichting die gekenmerkt wordt door een voldoende mate van duurzaamheid en een, wat personeel en technische middelen betreft, geschikte structuur om prestaties te verrichten of diensten af te nemen. In de praktijk leidt de interpretatie van het begrip regelmatig tot geschillen met (buitenlandse) belastingautoriteiten. Een uitgebreidere toelichting op de ontwikkeling van het begrip leest u hier.

Feiten in de zaak Cabot Plastics

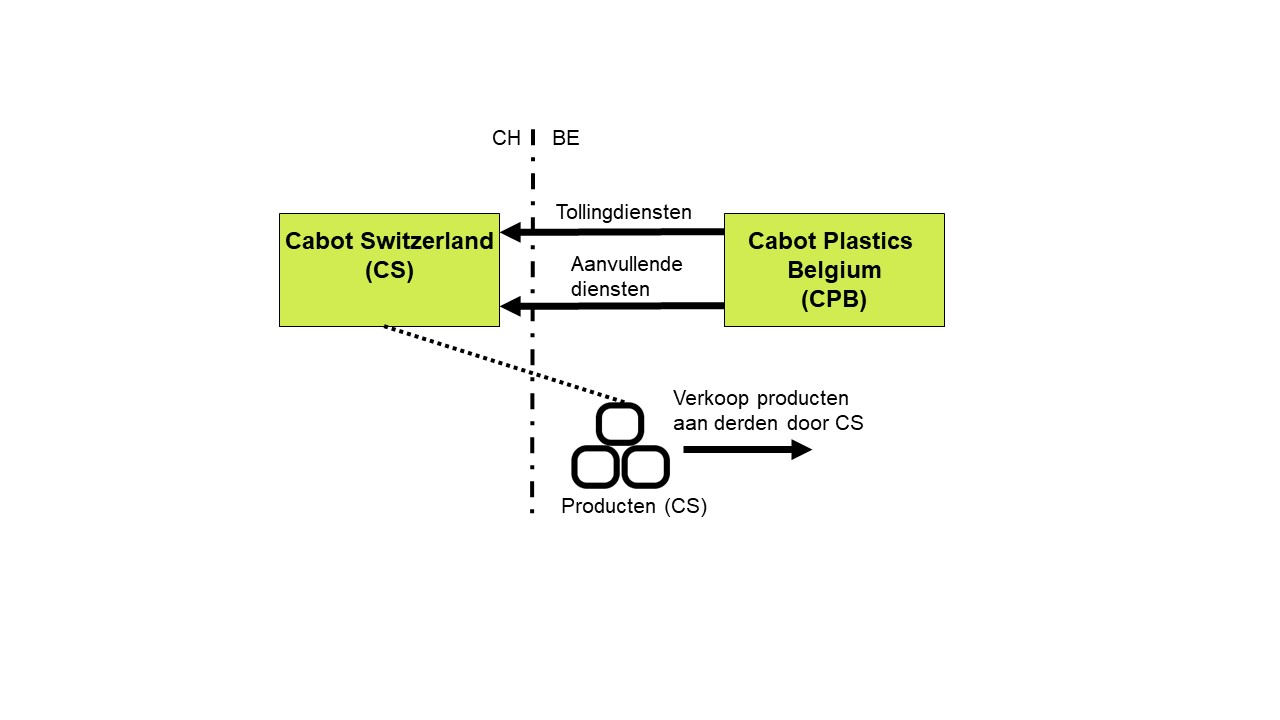

Voordat wij de uitspraak en het belang voor de praktijk nader bespreken, schetsen we eerst de feiten in deze zaak. Cabot Plastics Belgium (‘CPB’) is een toll manufacturer (loonproductiemaatschappij), gevestigd in België. CPB vervaardigt goederen (plastics) op basis van grondstoffen die door de in Zwitserland gevestigde gelieerde entiteit Cabot Switzerland (‘CS’) zijn aangekocht. De grondstoffen en vervaardigde goederen zijn eigendom van en blijven eigendom van CS. Nadat de goederen zijn geproduceerd, verkoopt CS deze aan haar klanten. Naast de loonproductiediensten verricht CPB ook aanvullende diensten aan CS, waaronder logistieke assistentie en verkoopondersteunende activiteiten. Contractueel heeft CPB zich verplicht om haar bedrijfsmiddelen uitsluitend te gebruiken voor de activiteiten van CS. De verwijzende Belgische rechter wil kort gezegd weten of de personele en technische middelen van CPB in België voor de btw een VI vormen van CS. Dit kan schematisch als volgt worden weergegeven:

Arrest Hof van Justitie van de EU: geen vaste inrichting in de btw

Met zijn oordeel geeft het Hof van Justitie van de EU kort gezegd aan dat de personele en technische middelen van de Belgische toll manufacturer in de voorliggende zaak géén vaste inrichting vormen van de Zwitserse principaal. Ondanks het feit dat de toll manufacturer en de principaal gelieerd zijn. Ook het feit dat er een exclusieve contractuele verbintenis is en de technische middelen en het personeel van de Belgische toll manufacturer uitsluitend worden gebruikt voor de diensten, wijzigt deze conclusie niet. De Belgische toll manufacturer heeft de mogelijkheid om voor eigen gebruik en behoefte over de middelen te beschikken.

Dit oordeel is sterk afhankelijk van de feiten in dit specifieke geval. Het is daarom niet uitgesloten dat in gelijksoortige gevallen met een ander feitenpatroon wél sprake is van een vaste inrichting. Bijvoorbeeld wanneer de principaal onmiddellijk en duurzaam toegang heeft tot personele en technische middelen alsof het haar eigen middelen zijn.

Belang voor de praktijk

Het begrip VI in de btw staat al enige tijd ter discussie. Aanleiding hiervoor is een opmerkelijk arrest van het Hof van Justitie van de EU uit 2020, het zogenoemde Dong Yang-arrest. In deze zaak oordeelde het Hof kort gezegd dat een dochteronderneming een VI kan vormen van haar moedermaatschappij. Daaropvolgend gaf het Hof in de zaak Berlin Chemie aan dat de personele en technische middelen van een groepsmaatschappij alleen een VI van een andere ondernemer binnen het concern kunnen vormen, als die andere ondernemer over de middelen kan beschikken alsof het haar eigen middelen waren. De complexe en nogal abstracte formuleringen van de Europese rechter hebben in de praktijk geleid tot veel onduidelijkheid over de precieze criteria voor het bestaan van een VI voor btw-doeleinden. Steeds vaker nemen belastingautoriteiten van verschillende Europese lidstaten het standpunt in dat de middelen van een groepsvennootschap de VI vormen van een andere entiteit binnen het concern.

Met zijn oordeel in de zaak Cabot Plastics wijst het Hof van Justitie van de EU nu uit dat geen sprake is van een vaste inrichting wanneer een belastingplichtige dienstontvanger niet beschikt over een, wat personeel en technische middelen betreft, geschikte structuur die een vaste inrichting kan vormen in de lidstaat van dienstverrichting. Dit ondanks de exclusieve contractuele verbintenis en gelieerdheid tussen partijen. Deze conclusie ligt in lijn met de zaak Berlin Chemie.

Tegelijkertijd benadrukt het Hof van Justitie van de EU dat er nog steeds situaties mogelijk zijn waarin de principaal, ondanks het ontbreken van eigen personeel en technische middelen, over deze middelen beschikt alsof het haar eigen personeel en middelen zijn. In een dergelijk geval zou dus alsnog een VI kunnen ontstaan.

Wees alert op de VI

Het bestaan van een VI kan van grote invloed zijn op uw btw-positie. Het is daarom belangrijk om doorlopend in de gaten te houden of er sprake is van een VI. Zet uw onderneming in het buitenland personele of technische middelen in? Zorg dan dat u voor uw onderneming controleert of de inzet van en mate van beschikking over personele en technische middelen in andere landen leidt tot een VI voor de btw. Onze adviseurs kunnen u hier uiteraard bij helpen.

Heeft u vragen over uw btw-positie, of wilt u advies over uw buitenlandse activiteiten? Marisa Hut, Barthold Bergman en Stevie Mols van het team VAT & Customs Advisory komen graag met u in contact.

Wet- en regelgeving op dit gebied kan onderhevig zijn aan verandering. Wij raden u aan om met uw Baker Tilly adviseur te overleggen over de impact hiervan.