Hybride mismatches en ATAD2: lichamen

Bij hybride mismatches gaat het om kwalificatieverschillen die ontstaan door verschillen in belastingregels tussen landen. Denk bijvoorbeeld aan kwalificatieverschillen met betrekking tot juridische entiteiten en samenwerkingsverbanden (hierna: lichamen), financiële instrumenten en vaste inrichtingen. De hybride mismatches met lichamen leggen wij hierna uit.

Kwalificatieverschillen met betrekking tot lichamen

Een lichaam, bijvoorbeeld een bv, coöperatie, commanditaire vennootschap (cv) of vennootschap onder firma (vof), wordt gekwalificeerd als een zelfstandig belastingplichtig lichaam of als een transparant lichaam. Bij een zelfstandig belastingplichtig lichaam moet het lichaam zelf aangifte vennootschapsbelasting doen en de eventuele belastingschuld betalen. Een Nederlands voorbeeld is de bv. Een transparant lichaam doet zelf geen aangifte vennootschapsbelasting; de participanten in het transparante lichaam geven hun aandeel in de door het lichaam behaalde winst aan in hun eigen belastingaangifte. Dat is de aangifte inkomstenbelasting als de participant een natuurlijk persoon is of de aangifte vennootschapsbelasting als de participant een zelfstandig belastingplichtig lichaam is. Een voorbeeld van een transparant lichaam is de vof.

Een hybride lichaam is een lichaam dat op twee verschillende manieren gekwalificeerd wordt door (twee) verschillende landen. Het ene land ziet het lichaam als zelfstandig belastingplichtig, oftewel het lichaam moet zelf aangifte doen in het land waar het lichaam is gevestigd. Het andere land ziet het lichaam als transparant; de participanten moet de winst aangeven waar de participanten zijn gevestigd.

Profiteren van kwalificatieverschillen

Vóór ATAD2 was het mogelijk om te profiteren van deze hybride mismatches. Aftrek zonder betrekking in de heffing en/of dubbele aftrek van kosten leidde tot aanzienlijke voordelen. Een aantal voorbeelden wordt hieronder kort besproken.

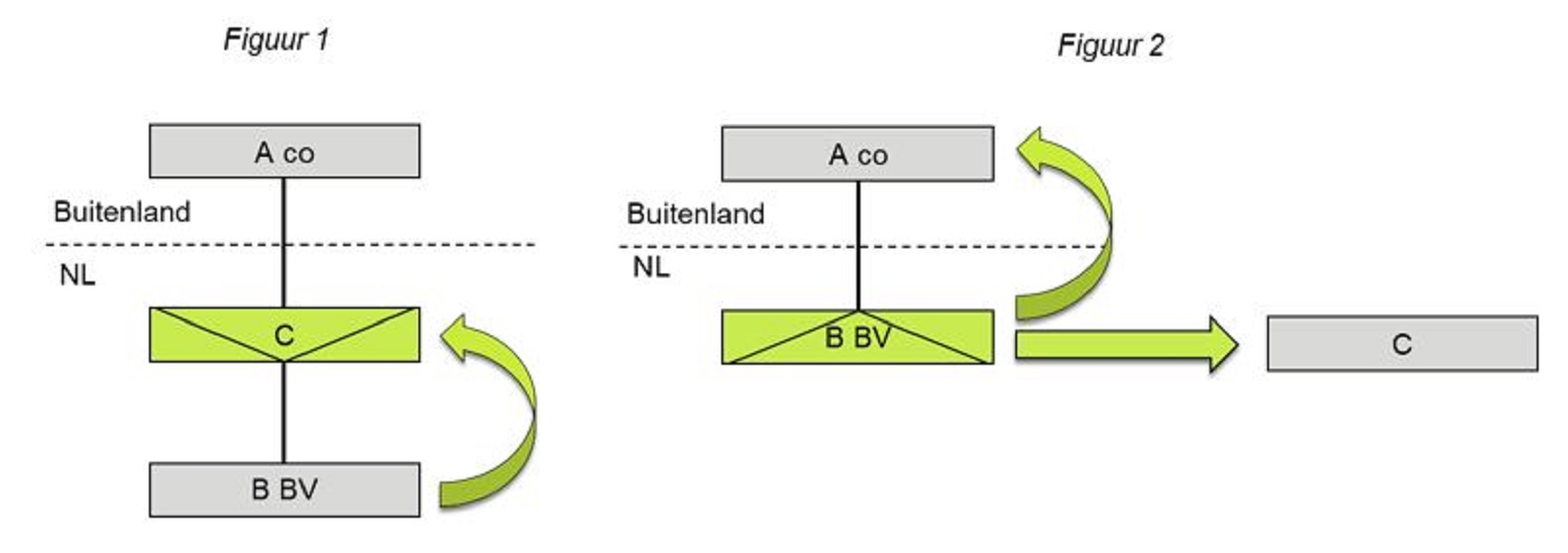

In figuur 1 vindt een betaling van B BV aan C plaats. C is een hybride lichaam. Volgens Nederland is C transparant. De winst, inclusief de bate die C ontvangt van B BV, moet belast worden bij A co in het buitenland. Het land waar A co is gevestigd ziet C als zelfstandig belastingplichtig lichaam. Volgens het land waar A co is gevestigd moet C belasting betalen over haar winst in Nederland. Per saldo wordt geen belasting betaald over de bate die C van B BV ontvangt, terwijl de betaling wel wordt afgetrokken. Oftewel aftrek zonder betrekking in de heffing.

In figuur 2 verricht B BV een betaling aan A co en een betaling aan een derde (C). Het land waar A co is gevestigd beschouwt B BV als transparant lichaam, terwijl B BV volgens Nederland zelfstandig belastingplichtig is. De betaling aan A co wordt bij B BV in aftrek gebracht. Omdat B BV transparant is (vanuit het perspectief A co), wordt de last uit hoofde van de betaling van B BV aan A co ook bij A co meegenomen. De bate bij A co uit hoofde van de betaling door B BV valt weg tegen de last. Er is dus wel sprake van aftrek bij B BV, maar geen betrekking in de heffing bij A co.

De betaling van B BV aan C wordt door het transparante karakter van B BV (vanuit het perspectief A co) ook als last meegenomen bij A co. Dus zowel bij B BV als bij A co is er sprake van aftrek. Er is dus sprake van dubbele aftrek.

ATAD2, en nu?

Vanaf 1 januari 2020 is ATAD2 van toepassing. ATAD2 pakt de hybride mismatches aan. Dit kan onder andere inhouden, dat kosten die tot 1 januari 2020 regulier aftrekbaar waren nu (mogelijk) niet meer aftrekbaar zijn. Het is dus van belang om de hybride mismatches in uw structuur te analyseren. Het herkennen van hybride mismatches vereist specialistische kennis en kennis van het buitenlands belastingrecht.

Baker Tilly heeft de specialistische expertise in huis om deze analyse uit te kunnen voeren. Bij Baker Tilly houdt een aantal specialisten zich intensief bezig met ATAD2. Een belangrijk bijkomend voordeel is dat Baker Tilly deel uit maakt van een internationaal netwerk, Baker Tilly International. Dit geeft ons de mogelijkheid om op eenvoudige wijze buitenlandse specialisten te betrekken bij de ATAD2-analyse.

Elke vennootschap die deel uitmaakt van een internationale structuur heeft te maken met ATAD2. Op onze speciale ATAD2-pagina leest u meer over deze complexe fiscale wetgeving en onze expertise op dit vlak. Baker Tilly heeft naast actuele kennis een web-based ATAD2-tool ontwikkeld: de ATAD2 Risk Assessment. Wilt u alvast een eerste inzicht in de ATAD2-risico’s in uw specifieke situatie? Ga dan nu naar de ATAD2 Risk Assessment.

Contact

Heeft u vragen over uw onderneming en de gevolgen van ATAD2? Wilt u een impactanalyse maken van ATAD2 voor uw organisatie? Of heeft u andere vragen op het gebied van internationaal belastingrecht? Neem dan vrijblijvend contact op.

Dit bericht is meer dan zes maanden geleden gepubliceerd. Omdat wet- en regelgeving continu in beweging is, raden wij u aan met uw Baker Tilly adviseur te bespreken of de informatie in dit bericht actueel is en gevolgen heeft (of mogelijkheden biedt) voor uw situatie. Uw adviseur praat u graag bij over de laatste stand van zaken.

Andere inzichten

-

Belastingplan 2025: 5 opvallende wijzigingen uit het debat in de Tweede Kamer

-

Belastingrente en vennootschapsbelasting: kan uw bv geld terugkrijgen?

-

Eindejaarstips 2024: sluit het jaar sterk af en ga goed voorbereid 2025 in