Houdsterverliezen verrekenbaar met niet-houdsterwinsten

Fiscale eenheid met nieuw opgerichte dochtervennootschap

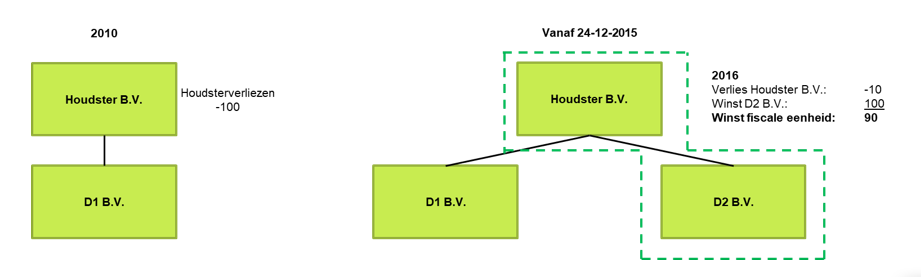

De situatie die voor de Hoge Raad lag was als volgt. In 2010 werd het verlies van Houdster B.V. aangemerkt als een houdsterverlies (stel 100). Op 24 december 2015 richtte Houdster B.V. een dochtervennootschap, D2 B.V., op. Met ingang van die oprichtingsdatum gingen Houdster B.V. en D2 B.V. een fiscale eenheid voor de vennootschapsbelasting aan. In 2016 leed Houdster B.V. een verlies (stel 10) en maakte D2 B.V. ‘normale’ winst (stel 100). De fiscale eenheid maakte daardoor een winst van 90.

De vraag was of de winst van de fiscale eenheid in 2016 kon worden verminderd met het houdsterverlies uit 2010. Volgens de Hoge Raad kon dit, omdat:

ondanks de fiscale eenheid de activiteiten van Houdster B.V. enkelvoudig werden beoordeeld om te bepalen of haar activiteiten (nagenoeg) geheel uit houdster- en financieringsactiviteiten bestaan (wat het geval was)

de winst van een vennootschap die bij haar oprichting wordt opgenomen in een fiscale eenheid (D2 B.V.) wordt aangemerkt als winst van de vennootschap die haar heeft opgericht (Houdster B.V.)

De ‘normale’ winst van D2 B.V. (100) werd dus aangemerkt als een winst van Houdster B.V., terwijl Houdster B.V. niet haar status als houdster- of financieringsvennootschap had verloren.

Gevolgen voor de praktijk

Het arrest van de Hoge Raad biedt kansen om bestaande houdsterverliezen te kunnen verrekenen. In het kader van het Belastingplan 2022 heeft het kabinet een wetswijziging voorgesteld die een einde moet maken aan de beschreven verliesverrekening in de situatie met een nieuw opgerichte dochtermaatschappij die wordt gevoegd in een fiscale eenheid. Deze voorgestelde inwerkingtreding van de wetswijziging is 1 januari 2022.

Onze belastingadviseurs helpen u graag indien u vragen heeft over deze problematiek.

Dit bericht is meer dan zes maanden geleden gepubliceerd. Omdat wet- en regelgeving continu in beweging is, raden wij u aan met uw Baker Tilly adviseur te bespreken of de informatie in dit bericht actueel is en gevolgen heeft (of mogelijkheden biedt) voor uw situatie. Uw adviseur praat u graag bij over de laatste stand van zaken.

Andere inzichten

-

Belastingplan 2025: 5 opvallende wijzigingen uit het debat in de Tweede Kamer

-

Belastingrente en vennootschapsbelasting: kan uw bv geld terugkrijgen?

-

Eindejaarstips 2024: sluit het jaar sterk af en ga goed voorbereid 2025 in