Hybride mismatches en ATAD2: financiële instrumenten

Bij hybride mismatches zijn er kwalificatieverschillen ontstaan als gevolg van verschillen in belastingregels tussen betrokken landen. Dit kan gaan om kwalificatieverschillen bij lichamen, financiële instrumenten en vaste inrichtingen. Hybride mismatches met betrekking tot financiële instrumenten leggen wij hierna uit.

Kwalificatieverschillen met betrekking tot financiële instrumenten

Een buitenlandse participant/aandeelhouder van een Nederlands lichaam (bijvoorbeeld een bv, nv of coöperatie) kan geld beschikbaar stellen aan het Nederlandse lichaam in de vorm van een lening of kapitaal. De kwalificatie als lening of als kapitaal is onder meer afhankelijk van de juridische vorm en de voorwaarden van de geldverstrekking. De kwalificatie is ook afhankelijk van het (belasting)recht van de betrokken landen. Zo kan het land van de geldverstrekker deze kwalificeren als kapitaal en het land van de ontvanger kan een kwalificatie als geldlening aanhouden. Er ontstaat dan een hybride financieel instrument.

Profiteren van kwalificatieverschillen

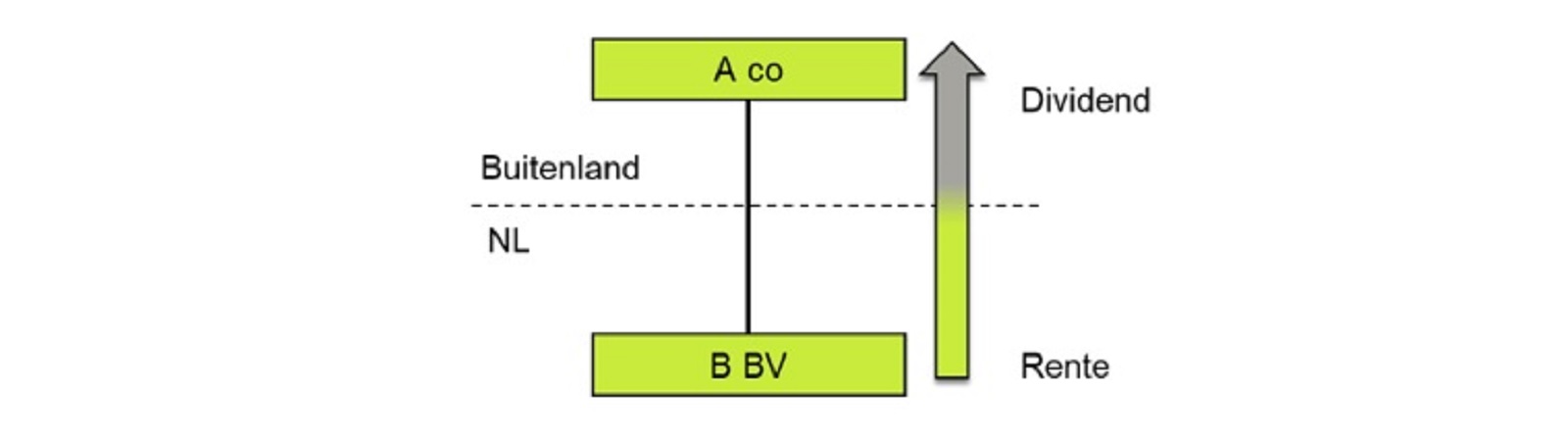

Door gebruik te maken van de kwalificatieverschillen kon men vóór ATAD2 profiteren van een hybride financieel instrument. Het voordeel bestaat uit aftrek zonder heffing, en wordt hieronder uitgelegd aan de hand van onderstaande figuur.

In bovenstaande figuur vindt een betaling plaats van B BV aan A co. Volgens Nederland betreft dit een aftrekbare rentebetaling omdat A co volgens Nederland een lening heeft verstrekt aan B BV. Volgens het land waar A co is gevestigd betreft het een belastingvrije dividendontvangst op kapitaalverstrekking. Op deze wijze werd aftrek zonder heffing bereikt.

ATAD2, en nu?

Vanaf 1 januari 2020 is ATAD2 van toepassing. ATAD2 pakt fiscale voordelen van hybride mismatches aan. Rentekosten die tot 1 januari 2020 regulier aftrekbaar waren, zijn vanaf dat moment (mogelijk) niet meer aftrekbaar. Het herkennen van hybride mismatches van financiële instrumenten in de structuur van een organisatie vereist specialistische kennis en kennis van het buitenlands belastingrecht.

Baker Tilly heeft de specialisten die samen met u hybride mismatches kunnen onderzoeken. Een belangrijk bijkomend voordeel is dat Baker Tilly deel uit maakt van een internationaal netwerk, Baker Tilly International. Wij kunnen waar nodig snel deskundige buitenlandse specialisten betrekken bij de ATAD2-analyse.

Elke vennootschap die deel uitmaakt van een internationale structuur heeft te maken met ATAD2. Op onze speciale ATAD2-pagina leest u meer over deze complexe fiscale wetgeving en onze expertise op dit vlak. Baker Tilly heeft naast actuele kennis een web-based tool ontwikkeld: de ATAD2 Risk Assessment. Wilt u alvast een eerste inzicht in de ATAD2-risico’s in uw specifieke situatie? Ga dan nu naar de ATAD2 Risk Assessment.

Contact

Heeft u vragen over uw onderneming en de gevolgen van ATAD2? Wilt u een impactanalyse maken van ATAD2 voor uw organisatie? Of heeft u andere vragen op het gebied van internationaal belastingrecht? Neem dan vrijblijvend contact op.

Dit bericht is meer dan zes maanden geleden gepubliceerd. Omdat wet- en regelgeving continu in beweging is, raden wij u aan met uw Baker Tilly adviseur te bespreken of de informatie in dit bericht actueel is en gevolgen heeft (of mogelijkheden biedt) voor uw situatie. Uw adviseur praat u graag bij over de laatste stand van zaken.

Andere inzichten

-

Belastingplan 2025: 5 opvallende wijzigingen uit het debat in de Tweede Kamer

-

Belastingrente en vennootschapsbelasting: kan uw bv geld terugkrijgen?

-

Eindejaarstips 2024: sluit het jaar sterk af en ga goed voorbereid 2025 in