ATAD2: omgekeerde hybride lichamen nu ook Vpb-plichtig in Nederland

Op Prinsjesdag is in een wetsvoorstel een belastingplichtmaatregel aangekondigd, dat het sluitstuk is voor wat betreft de implementatie van de anti-ontgaanswetgeving (ATAD2). Op basis van het wetsvoorstel wordt een omgekeerd hybride lichaam met ingang van 1 januari 2022 opgenomen in de vennootschapsbelasting.

Lees ook onze eerdere artikelen over bijvoorbeeld de kwalificatieverschillen met betrekking tot juridische entiteiten/samenwerkingsverbanden, financiële instrumenten en vaste inrichtingen.

Wat is een omgekeerd hybride lichaam?

Een omgekeerd hybride lichaam is een samenwerkingsverband, dat is aangegaan naar Nederlands recht (bijvoorbeeld een CV) of gevestigd in Nederland. Minimaal 50% van de stemrechten, kapitaalbelangen of winstrechten van dit samenwerkingsverband worden gehouden door een in het buitenland gevestigd gelieerd lichaam (de participant).

Wanneer wordt een omgekeerd hybride lichaam Vpb-plichtig in Nederland?

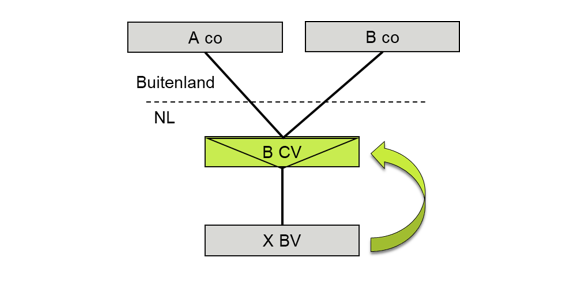

Dit is het geval als het samenwerkingsverband voor Nederlandse fiscale doeleinden als niet zelfstandig belastingplichtig (transparant) aangemerkt wordt terwijl de jurisdictie waar de participant is gevestigd het samenwerkingsverband als zelfstandig belastingplichtig (non-transparant) beschouwt. In onderstaande figuur is een voorbeeld opgenomen van een omgekeerd hybride lichaam (B CV is het omgekeerd hybride lichaam).

Huidige situatie

Een gevolg van de hierboven opgenomen omgekeerd hybride structuur is dat de betaling van X BV aan B CV tot 1 januari 2022 niet bij B CV wordt belast omdat Nederland ervan uitgaat dat de winst van B CV bij de participanten (A co en B co) in het buitenland wordt belast. De betaling van X BV aan B CV wordt echter ook niet belast bij de participanten, omdat het buitenland ervan uitgaat dat B CV belastingplichtig is in Nederland. Kortom, er is wel sprake van een aftrek van de betaling bij X BV, maar er is geen corresponderende belastingheffing van de betaling op het niveau van de participant . Dit heffingslek is in 2020 door de invoering van de anti-hybride wetgeving al gerepareerd door de aftrek bij X BV te weigeren.

Situatie na 1 januari 2022

Belastingplichtig voor Vpb

Met ingang van 1 januari 2022 wordt de dubbele niet-heffing aangepakt door het kwalificatieverschil van het samenwerkingsverband op te heffen door B CV in de heffing te betrekken. Met de wetswijziging per 1 januari 2022 wordt dus de mismatch zelf opgelost en zijn omgekeerd hybride lichamen belastingplichtig voor de vennootschapsbelasting in Nederland. Hiermee is winst van B CV in Nederland belast waardoor er geen reden meer is om de aftrek van de betaling bij X BV te weigeren.Ook inhoudingsplicht

Naast de belastingplicht voor de vennootschapsbelasting heeft de wetswijziging een aantal andere gevolgen. Het omgekeerd hybride lichaam kan met ingang van 1 januari 2022 namelijk ook inhoudingsplichtig zijn voor de dividendbelasting en de bronbelasting op rente en royalty’s. Voor de inkomstenbelasting is het relevant dat het begrip aanmerkelijk belang wordt uitgebreid zodat het vanaf 1 januari 2022 een belang in een omgekeerd hybride lichaam ook als aanmerkelijk belang kan kwalificeren.

ATAD2: wij helpen u graag op weg!

ATAD2 bevat ingewikkelde wetgeving en kan leiden tot bijvoorbeeld niet-aftrekbare kosten, maar ook tot belastingplicht van samenwerkingsverbanden in Nederland. Het is van belang om de (omgekeerde) hybride lichamen en hybride mismatches in uw structuur te herkennen en te doorgronden. Baker Tilly heeft de specialisten in huis die op dagelijkse basis bezig zijn met ATAD2 en daarbij nauw samenwerken met de collega’s uit het internationaal netwerk Baker Tilly International.

Let op alle genoemde maatregelen en wijzigingen zijn nog in de vorm van wetsvoorstellen. De voorstellen moeten nog worden goedgekeurd door de Eerste en Tweede Kamer.

Neem contact met ons op!

Wilt u weten wat de impact is van ATAD2 voor uw organisatie? Of heeft u andere vragen op het gebied van internationaal belastingrecht? Neem dan contact met ons op.

Dit bericht is meer dan zes maanden geleden gepubliceerd. Omdat wet- en regelgeving continu in beweging is, raden wij u aan met uw Baker Tilly adviseur te bespreken of de informatie in dit bericht actueel is en gevolgen heeft (of mogelijkheden biedt) voor uw situatie. Uw adviseur praat u graag bij over de laatste stand van zaken.

Andere inzichten

-

Belastingplan 2025: 5 opvallende wijzigingen uit het debat in de Tweede Kamer

-

Belastingrente en vennootschapsbelasting: kan uw bv geld terugkrijgen?

-

Eindejaarstips 2024: sluit het jaar sterk af en ga goed voorbereid 2025 in